ESG投資とは?概要から企業の戦略まで徹底解説!

ESG投資とは?

ESGは、環境(Environment)・社会(Social)・ガバナンス(Governance)の英語の頭文字を合わせた言葉です。投資家が企業の株式などに投資するとき、これまでは投資先の価値を測る材料として、主にキャッシュフローや利益率などの定量的な財務情報が使われてきました。それに加え、非財務情報であるESGの要素を考慮する投資が「ESG投資」です。

ESGという言葉は、2006年に国連が機関投資家に対し、ESGを投資プロセスに組み入れる「責任投資原則」(PRI)を提唱したことをきっかけに広まりました。

【PRIの6つの原則】

1. 投資分析と意思決定のプロセスにESGの視点を組み入れる

2. 株式の所有方針と所有慣習にESGの視点を組み入れる

3. 投資対象に対し、ESGに関する情報開示を求める

4. 資産運用業界において本原則が広まるよう、働きかけを行う

5. 本原則の実施効果を高めるために協働する

6. 本原則に関する活動状況や進捗状況を報告する

出典:経済産業省HP「ESG投資」

なぜESG投資が注目されているのか

世界では経済が発展していく一方で、気候変動問題などの環境問題、サプライチェーンにおける労働問題などの社会問題、企業の不祥事など企業統治の問題が多数浮上しています。

このような負の影響は、経済社会の持続可能性を毀損してしまう可能性があります。ESG投資は、このような認識の下、環境、社会、コーポレート・ガバナンスの視点を投資判断に組み込むことにより、長期的なリスク調整後のリターンを改善することが期待されています。

続いてESG投資を行うメリットを見ていくと、長期的な利益を視野に入れた安定的な運用が見込めること、投資活動の中で社会貢献ができることなどが挙げられます。対してデメリットとして短期的な大きなリターンは期待できないことや、ESGの評価基準が曖昧で投資先の選定が難しいことなどがあります。

以上のようなデメリットも含めたESG投資の現状は、発展途上の投資であり、課題を抱えているものの、投資残高は上昇傾向が見られます。また、2030年にはESG投資が投資全体の3割を占めるとも言われています。2021年時点では世界各国の約3,700の機関投資家がPRIに賛同しており、日本の年金積立金管理運用独立行政法人(GPIF)も2015年に署名しています。この原則に署名している機関投資家の数は年々増え続けている状況です。

企業にとってのESG投資

このようにESG投資を重視する流れは不可逆的になっており、経営戦略にESGを落とし込めていない企業は今後の資金調達が難しくなってくることが予想されます。そこで、企業側はステークホルダー全体に向けた自社の活動を発信しESG投資を受けるため、サステナビリティレポートや統合報告書等を通して自社の非財務情報を公開しています。有価証券報告書とは異なり、開示内容・フォーマットに決まりはなく様々ですが、主に以下のような項目が開示されています。また近年ではSPOや、SX銘柄認定などのESG関連銘柄の広がりが見られます。

SPOに関して詳しくはこちら

ESG投資と類似ワードの違い

【ESGとSDGs】

ここでESGとSDGs(持続可能な開発目標)という言葉が混同されることも多いため、その違いを説明します。

ESGというのは、一般に「ESG投資」という言葉で認識されていることが多いように機関投資家が資産運用会社を通じて企業に投資する際に適用する投資原則のことです。一方、SDGsは取り組むべき社会のグローバル・アジェンダであり、企業にとっては取り組むべき社会・環境問題に関する事業機会と捉えることができます。両者の関係は以下のような図で表すことができます。

【ESGとCSR】

またESGとよく似た概念にCSR(企業の社会的責任)があります。どちらも様々なステークホルダーの利益を考慮し社会問題に対処するという意味においては共通する部分があります。しかし、ESGは社会問題を企業の本業や経営課題中心で解決していくのに対し、CSRは企業が社会や環境に事業を通して負荷をかけているという前提に立ち、利益の一部を使って社会問題に貢献するというものです。

ゴミ拾いなどの環境清掃活動や、社会問題を解決するためのNGO/NPOへの寄付などがこれにあたります。そのため、CSRの活動は本業の利益を社会に還元しているため株主の利益と相反してしまうという側面があります。

【ESG投資とインパクト投資 】

さらにESG投資とよく似た投資として近年インパクト投資が注目されていますが、ESG投資とインパクト投資は①投資目的②投資の評価軸③投資の評価方法の主に3点において異なります。

まず、①の投資目的については、ESG投資は企業価値向上を目的としたE,S,Gの活動を推進する企業に投資する目的があるのに対し、インパクト投資はインパクトそのものを意図した企業活動を行う企業に投資する目的があります。ESG投資は特定の企業や業種に対する投資を、環境・社会・ガバナンスへの配所やリスクの緩和の観点から除外する投資・資金提供のスタイルや、ESGに関連する取り組みに積極的な企業や業種への投資・資金提供を行う投資目的があります。対してインパクト投資では強く「社会・環境面での課題解決」と「経済的なリターンの両立」を「インパクト」として意図し、投資を行うという目的があります。

また②の評価軸の違いとしてESG投資はリスク×リターンの2軸で評価され、ESG活動による長期的なリスクの軽減・収益UPが重視されるのに対し、インパクト投資ではリスク×リターン×インパクトの3軸で評価され、社会的インパクトをもたらすこと自体が評価されます。

出典:JAPAN GSGインパクト投資におけるインパクト測定・マネジメント実践ガイドブック及び指針概要

インパクト投資に関して詳しくはこちら

最後に、③の評価方法です。ESG投資は明確な評価手法が確立されておらず課題ごとに定性・定量的に評価するのに対し、インパクト投資は一般的にinput output outcomeの流れでロジックモデルやセオリーオブチェンジを用いながら成果を評価する手法が明確になっています。

企業のESG戦略と開示の具体例

【マテリアリティマップとKPI設定:花王 】

企業がESG戦略を考案するにあたりまず取り組むのが、企業理念や経営戦略に基づいたマテリアリティマップの作成です。多くの企業では考えうるESG課題について、ステークホルダーにとっての重要度と自社にとっての重要度を2軸で評価し、重要度の高いESG課題を特定します。そしてその重要課題についてKPIを設定し、評価体制を構築します。

【Environment:花王 】

多くの企業が環境分野の重点課題としてあげるのが”温室効果ガスの排出量の削減”です。花王は地球温暖化対策を緩和策と適応策に分け、商品製造のサプライチェーンにおける脱炭素戦略を公開しています。環境分野としては温室効果ガスの排出以外にも廃棄物処理や有害物質の排出、海洋プラスチックを含む海洋汚染について触れられることが多いです。

【Social:日立】

社会分野では女性の社会進出や人権問題についての対応策が記載されることが多いです。日立は各社会系課題についてWhy(なぜ取り組むのか)、What(なにに取り組むのか)、How(どのように取り組むのか)をレポート上で明記しています。

【Governance:富士通 】

ガバナンスの分野ではESGに関するリスクを認識し対処するための組織体制や商品の品質に対するマネジメント体制等が課題として挙げられます。富士通はコーポレートガバナンス体制の模式図や品質維持のためのフレームワークを図で分かりやすく提示しています。

ESG投資の課題

【ESG評価機関によるスコアリング 】

ESG投資の課題としてグローバツスタンダードの評価指標が存在せず、企業比較が困難である点が挙げられます。そこで投資家などが企業のESGを比較しやすいよう、評価機関が各企業のESGスコアを算出しています。評価期間は多数ありますが、投資家が注目しているものは限られており、特にMSCI、FTSERussell、Sustainalitics、S &P Global などがあります。実際にESGスコアとTOPIXの相対価格の間には正の関係があることがわかっています。

しかし、ESG評価機関のスコアの算出方法は様々であるため、以下の資料の通り、評価に統一性がありません。そのため今後一貫した評価手法が求められると考えられています。以上を踏まえ、企業がESG評価機関を活用する際には評価機関の特徴と自社の強みを認識し適切に選ぶ必要があります。主なESGスコアリング企業とその特徴は以下のようになります。

【自社評価モデル】

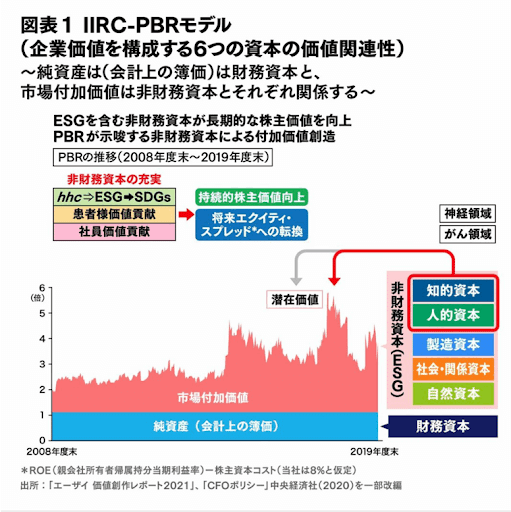

また自社のESGを適切に評価・開示するために独自の評価モデルを取り入れている企業も存在します。エーザイは自社で非財務情報を財務情報に置き換えるモデルを提示しており、このモデルは他企業でも採用されているほか、世界でも高い評価を得ています。

終わりに

最後までご覧いただき、ありがとうございました。今回の記事では、ESG戦略の現状から、企業の開示内容、ESG投資の課題まで紹介しました。

ESG投資やインパクト投資は政府が骨太の方針の中で「新しい資本主義の構築」を掲げていることや、金融庁が積極的に検討会を行っていることから近年日本でも拡大傾向にあります。EXPACTでは今後も動向をチェックし随時記事を更新していきます。

またEXPACTでは、特にスタートアップ企業への補助金活用や資金調達を強みとしており、実績・経験も多数ございます。資金調達成功に向けて、パートナーを探している、また詳しく話を聞いてみたいという方はこちらからお問い合わせください。

【ESG投資と合わせて知っておきたい知識】

社会課題の解決を成長エンジンに変える”インパクト投資”とは?

ESG×サスティナブルな上場フレーム『SPO』とは何か?