スタートアップ、ベンチャー企業必見!”借りない資金調達”需要高まる即日ファクタリングサービス「PAYTODAY」とは?

スタートアップ・ベンチャー企業の創業初期段階において、資金繰りへの悩みはついてまわるもの。時として、資金調達は会社の命運をも左右する重要な問題となります。

そんな中、今注目を集めているのが、手元の売掛債権(請求書)を買い取ってもらい、早期に現金化することができる「ファクタリング」。

本日は、数あるオンラインファクタリングの中でも特にスタートアップ・ベンチャー企業から人気を集めている、即日・最安・オンラインで完結するファクタリング(*1)サービス「PAYTODAY」を展開する、Dual Life Partners株式会社の田中様、平川様、關谷様にインタビューさせていただきました。

本記事では、PAYTODAYが業界最安値の水準で提供しているワケや、サービスの魅力、Dual Life Partners株式会社様の今後の展望について迫ってまいります!

ー本日はよろしくお願いいたします。

よろしくお願いいたします。

ーはじめに、そもそもなのですが「ファクタリング」とはどのようなサービスなのですか?

請求書の現金化サービスです。ファクタリングとは、事業者が保有している売掛債権(請求書)等を期日前に一定の手数料を徴収して弊社が買い取るサービスのことを言います。手元にある入金待ちの請求書を売却して素早く現金化することで、新たな銀行借入をすることなく早期に運転資金を調達できます。

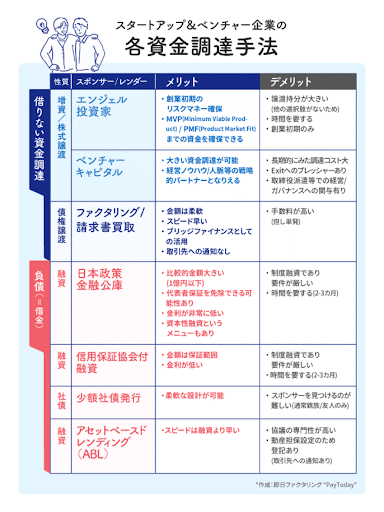

ー融資やVCからの調達など、様々な資金調達手段がある中で、ファクタリングには、どんなメリット・デメリットがあるのでしょう?

ファクタリングは債権譲渡による資金調達なので、借りない資金調達(PLに計上されない資金調達)とも言われていますが、メリットはスピードが早く即日調達が可能なこと。デメリットは相対的に手数料が割高であることが挙げられます。

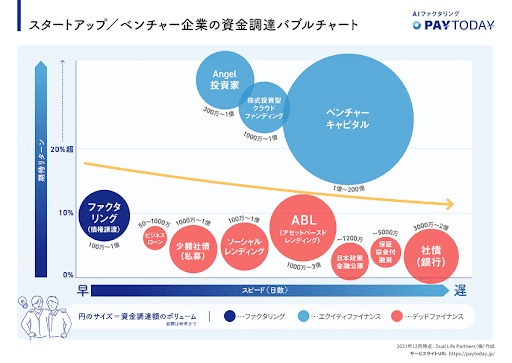

通常のファクタリング会社はスタートアップやベンチャー企業向けの対応や、サービス提供を行っていない会社も多いですが、、弊社はエクイティファイナンス(*2)やデットファイナンス(*3)とのブリッジファイナンス(*4)という観点を合わせ持ち、資金調達の蓋然性を見ながら行っている点が特徴的です。特にファクタリングを“ブリッジファイナンスの一種”と定義づけている点が弊社のユニークなポジションです。

(引用:https://paytoday.jp/contents/bubble-chart/)

・(*2)エクイティファイナンス・・・企業が新株を発行して事業のために資金を調達することをいい、「エクイティ(株式資本)」を増加させるという意味でこう呼ばれている。原則返済期限がないため、利息の支払いをする必要がないというメリットがある。

・(*3)デットファイナンス・・・金融機関による融資や社債発行によりお金を借り入れることで資金を調達することをいい、デットは「借金・負債」を意味する。エクイティファイナンスと異なり、いずれ返さなければならない資金となる。

・(*4)ブリッジファイナンス・・・新しいファイナンスを行うまでの橋渡しとしての短期的な資金調達のこと。「ブリッジローン」「つなぎ融資」とも呼ばれる。

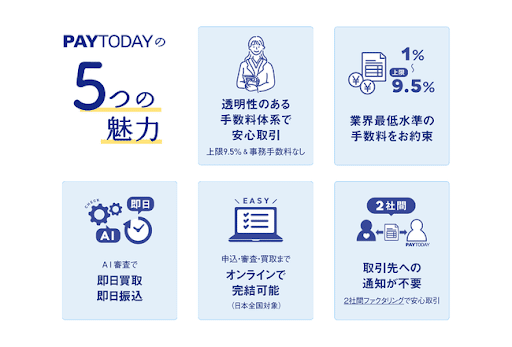

ー資金繰りに悩めるスタートアップ・ベンチャー企業にとっては非常に心強いサービスですね!そんな「PAYTODAY」は ”即日買取” ”手数料の低さ” で有名ですが、それを実現できる訳はどこにあるのでしょうか?

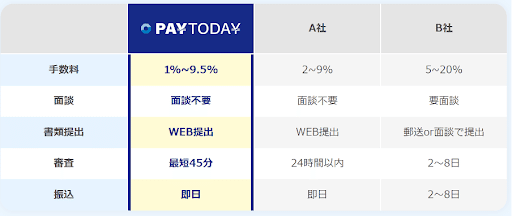

審査から買取まで全てオンライン完結していることが大きいですね。

他社さんだと、必ず対面で面談をして、書類を渡して受け取って…といった段階を踏みます。ですが、弊社は書類授受や面談も全てオンラインで行います。さらに、審査の一部はAIで半自動化したりと、工数を最小限に抑えることによって、スピーディーな審査(最短30分)と手数料の低さを実現しています。

通常、ファクタリングは借入する必要がないため「融資」に当たらず、法定の上限金利が定められていないために、業界でも10〜35%の高い手数料を徴収するサービスがほとんどです。そのため、高額な手数料を支払わざる負えない中小企業様が他に選択肢がない場面での資金繰りで活用することが多かったのですが、「PAYTODAY」は、手数料は1%~9.5%と低い且つ上限を決めて透明性を保っています。

そうしたところから、フリーランスの方やスタートアップ・ベンチャー企業様から非常にご愛顧いだだけているのだと思います。

▼「PAYTODAY」と他社サービス比較

ーなるほど、オンライン完結によって顧客側の事務負担も少なくなるところも大きなメリットになりそうですね。ちなみに”AIで半自動化”されているということですが、完全に自動化はしていないのですか?

はい。敢えて、全てAIではなくアナログな部分も持ち合わせており、AI審査を行った後、利用用途などについて直接お客様にお話を伺いする工程を踏んでいます。あくまで人と人とのサービスなので、弊社に信頼感を持っていただくためにもこだわっている部分ですね。ここについては、システム化できないところだと思っていますし、丁寧にお伺いするように心がけています。

また弊社としても、”ポジティブな資金調達へのファクタリング” としてご利用いただきたいと思っているため、「事業拡大を見込んで検討しているのか」「新規受注を獲得するための資金調達なのか」「その場凌ぎの資金調達ではないか」など、直接お客様とやりとりする中で、利用に対する想いを伺いながら、本当にファクタリングを利用いただくことがお客様にとって良いのかどうか判断しています。

例えば、ギャンブル資金や浪費のための買取等はお断りしており、弊社は金融会社というスタンスではなく、あくまで「事業資金の調達方法の多角化」という社会課題の解決のための事業運営というスタンスを重視しています。

ーオンライン完結で工数を抑えつつも、お客様に寄り添って、非常に丁寧にサービス提供されていらっしゃるのですね。

そうですね。また弊社のスタッフの7割が女性ということも大きな特徴ですね。女性だからこそ提供できるきめの細かい対応もご愛顧いただけているポイントだと感じています。

ファクタリングは世間では怖いイメージを持たれるケースも多く、詐欺や悪徳業者も多い業界ではあるんですよね。そうした中でも、信頼感や安心感を持っていただくため、女性を積極的に参加させてクリーンなイメージ作りを行い、女性でも使いやすい透明性・安心感あるサービスの提供というコンセプトを大事にしています。

またファクタリングは概念自体が比較的新しいために、法整備もまだまだ整っていないので、現状ではファクタリング事業を営むための法整備はあまり充実しておりません。しかし、弊社は顧客に信頼感・安心感を持っていただくためにも貸金業免許を取得しており、コンプライアンス順守を徹底しています。

ーセンシティブなサービスだからこそ、そうした透明性は顧客にとって安心できる大きなポイントであるといえそうですね。そんな「PAYTODAY」は具体的にどんな活用ケースが考えられるのでしょうか?

スタートアップ・ベンチャー企業向けのファクタリング活用例として弊社HPで下記のように詳しく紹介させて頂いております。

【スタートアップの資金調達手法解説&ファクタリング活用事例:https://paytoday.jp/contents/start-up/】

詳細は上記解説を見て頂きたいですが、簡潔に申し上げると

・「急な受注があり、手元の現金だけでは運転資金が足りなくなった場合」

・「効果測定がある程度できている追加の広告費に投資したい場合」

の2つの事例が多いです。この2つの事例共に、3-6カ月我慢すれば運転資金確保できる状況になるのですが足元資金繰りが厳しいという例です。

「3カ月待ってそのあとに売上増加をさせるか」 VS 「時間を買うファクタリングを利用するか」という状況ですね。

ーファクタリングを通じて事業を拡大できた等、具体的な成功事例についても教えていただけますか?

それでは、システム開発スタートアップの方の事例と、人材紹介ベンチャーの事例をご紹介しますね。

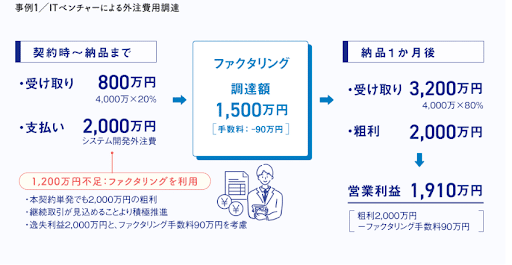

●ケース1:システム開発スタートアップによる外注費確保のためのファクタリング活用

このケースでは、急に新規顧客として上場企業様からシステム開発の発注があり、中長期的な関係構築のために戦略的に受注したいが、手元資金がなく、融資等の他の資金調達が間に合わない、ということで社長様から相談を受けました。

(状況)

・リモートワークの普及に伴いシステム開発の発注が増加

・手元資金は全て外注費の先払いに充当して、今から3カ月は資金繰りが非常にタイト

・この場面で、上場企業様より新たな新規開発案件の見積もり依頼あり

・外注費の先払いが必須なシステム開発

・利益率も非常に高いため会社として受注したいが資金がない

(結論)

・契約時に800万円を着手金として受領して、直接の外注費不足は1,200万円であったが、予備を見て1,500万円をファクタリングで調達

・ファクタリング手数料は90万円であった

・受注/納品できたことにより、利益1,910万円を確保

(イラスト説明)

自社の手元資金で受注した場合、2,000万円の利益であったものが、ファクタリング手数料が割高なため90万円の支払いあり、最終的には1,910万円の利益となりました。ただし、手元資金がなかったため、受注がなかった場合、2,000万円の逸失利益(=機会損失)となりえた場面でした。

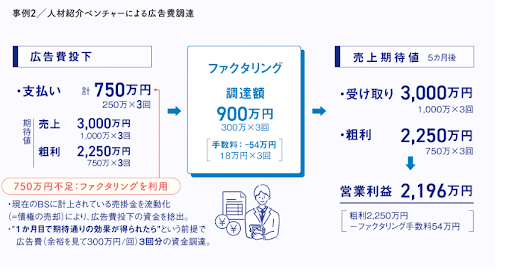

●ケース2: 人材紹介ベンチャーによるGoogle広告費確保のためのファクタリング活用

このベンチャー様の場合、既に広告運用を長く行っており、CPA(Cost Per Acquisition)と顧客のLTV(Life Time Value)のデータをしっかり分析した上で広告費投入していました。

新たな媒体/キーワードを模索していたところ、Google広告でうまく運用できるやり方を見つけ、手元資金を全て投入。非常に高い投資効果が見えた場面でした。

しかしながら、人材紹介ビジネスのため、売掛金の回収と、広告費支払い(前払い)のサイトが大きく異なるため手元資金がなくなり、広告投下を継続するためにファクタリングを活用した事例です。

広告運用を継続することで逸失利益(=機会損失)を防ぎ、更に広告費を増やすことで、更に売上を増加させました。

(状況)

・広告費は前払い

・売掛金の回収は90-120日と時間を要するビジネスモデル

・広告費のCPA、LTVは検証済

・広告費投下を継続・増加させることで利益増大が見込める場面

(結論)

・300万円を3カ月投下するために、ファクタリングで900万円を調達

・ファクタリング手数料は54万円であった

・LTVが非常に高かったため、2,196万円の利益を確保

(イラスト説明)

毎月250万円を新しい広告手法に継続投資しました。かなり高い投資対効果で250万円の投資で、1,000万円の売上増が見込めた広告手法であったため、機会損失を防ぐため、運転資金の確保にファクタリングを活用しています。尚、ファクタリングは3回に分けて実行され、トータルで900万円の債権譲渡を実行されました。

2つのケースについてご紹介させていただきましたが、事例2のケースが、もし「人材雇用をしたい」という思いであったならば、お断りすることもあります。人材は会社が中長期で必要なものであり、それをファクタリングで1・2ヶ月の短期で行うのは期間として合わないからです。

弊社はあくまでブリッジファイナンスであるため、企業側にリスクがあることはおすすめしません。手数料も安くはないので、やっていいものか悪いものかはきちんと見極めて判断しています。

ーお客様の状況や、目的、また利用の裏側のリスクなども鑑みながら、本当に丁寧に活用の案内・審査をされているのですね。最後に、今後の展望をお聞かせいただけますでしょうか?

弊社のミッションの推進のために、ファクタリング活用例について積極的に情報発信を行っていきたいと考えています。

弊社では「“ブリッジファイナンスとしてのファクタリング”を経営の選択肢の1つに」というミッションを掲げています。

現状、経営者の“ファクタリングでの資金調達“の認知度は低く、ある調査では経営者の10%程度しか認知しておらず、残りの90%はこの資金調達手法を認知していない、との結果がでています。ファクタリングは手数料も高く、活用できる場面は限定されますが、順調に成長している企業の場合、売上の急増により36カ月(3年)の内、3~6カ月程度は運転資金の不足に悩まされます。このようなケースにおいて、“時間を買う“ ”機会損失を防ぐ“という観点で、ファクタリングをブリッジファイナンスとして一定期間活用することは非常に合理的です。

その上で、弊社は「“ファクタリングでの資金調達“の認知度を高め、選択肢の1つとして定着させる」ことを目指しています。ただし、ファクタリングの不適切な活用事例を多く見られ、ファクタリングは怖い、という印象をお持ちの方々も多くいると感じています。だからこそ、“適切な場面でのファクタリング活用によって企業価値を向上させる“ために多くのポジティブな活用例を発信していきたいと考えています。

ブリッジファイナンスとしてファクタリングを活用いただくことで、1社でも多くのスタートアップ・ベンチャー企業の成長を支援し、より多くの経営者がファクタリングを資金調達の有効な選択肢の1つとして認識できるよう、適切に活用いただけた事例や情報発信に努めていきたいと考えています。

ーファクタリングは適切に活用いただくことで、本当に多くのスタートアップ・ベンチャー企業経営の一助を担うサービスだと感じました。

田中様、平川様、關谷様、本日はありがとうございました。

ありがとうございました。